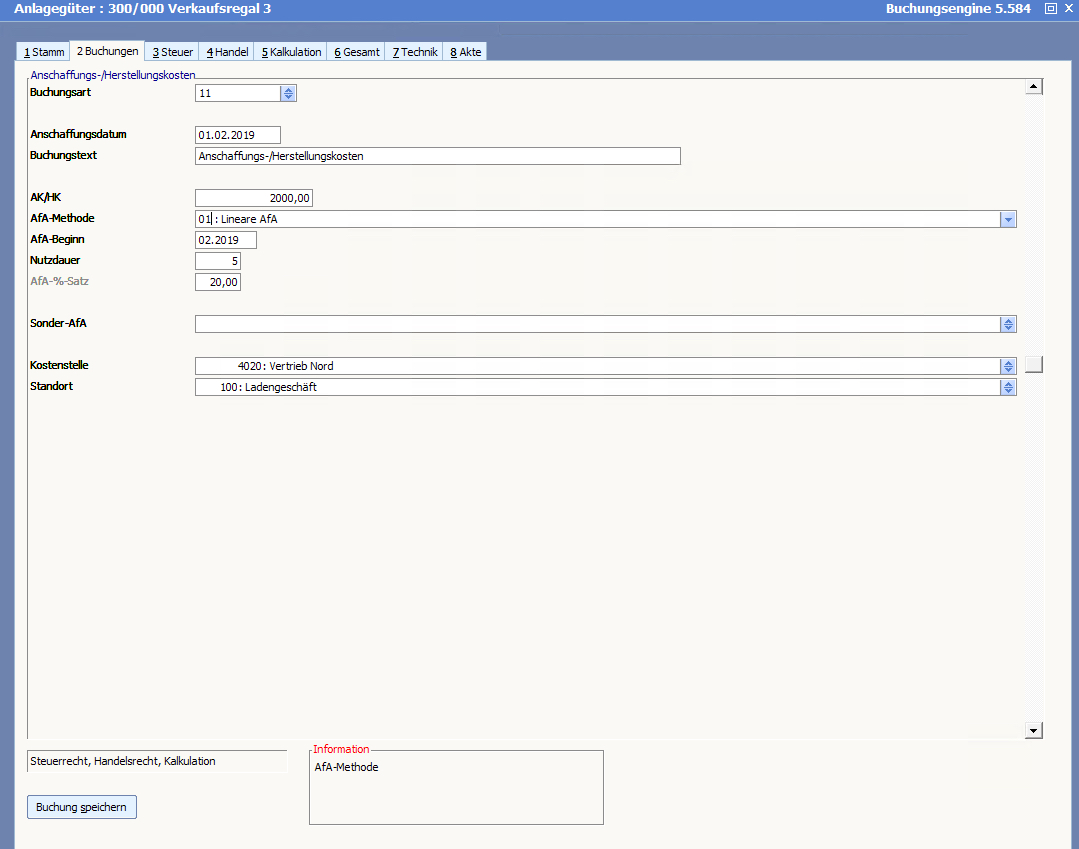

Anschaffungs- oder Herstellungskosten einer Anlage werden mit der Buchungsart 11 eingebucht. Das Programm erstellt daraufhin alle planmäßigen Abschreibungen über die gesamte betriebsgewöhnliche Nutzungsdauer.

Daten, welche bereits in der Anlagengruppe vorgegeben wurden, werden automatisch in diese Maske übernommen.

Der Bereich "Anschaffungs-/Herstellungskosten"

ANSCHAFFUNGSDATUM

Geben Sie bei angeschafften Anlagen den Zeitpunkt der Lieferung und bei hergestellten Anlagen den Zeitpunkt der Fertigstellung ein. Die Eingabe ist 10-stellig in Form von [TTMMJJJJ].

Ein Anlagegut gilt als geliefert, wenn das Unternehmen die Nutzungen und Lasten trägt. Fertig gestellt ist ein Wirtschaftsgut, wenn die Herstellungsarbeiten soweit fortgeschritten sind, dass es bestimmungsgemäß genutzt werden kann.

BUCHUNGSTEXT

Vorgegeben wird eine Beschreibung anhand der Buchungsart. Dieser beschreibende Text kann von Ihnen geändert werden.

AK/HK

In diesem Feld tragen Sie die Anschaffungs- oder Herstellungskosten des Anlagegutes ein.

Anschaffungskosten sind die von einem Unternehmen erbrachten Aufwendungen, um ein Wirtschaftsgut zu erwerben. Zu den Anschaffungskosten gehören auch sämtliche mit der Anschaffung verbundenen Nebenkosten - also auch die Kosten, die ein Unternehmen aufwendet, um das Anlagegut in einen betriebsbereiten Zustand zu versetzen.

Herstellungskosten sind die Kosten, die nach § 255 Abs. 2 Satz 1 HGB durch den Verbrauch von Gütern und die Inanspruchnahme von Dienstleistungen für folgende Tatbestände entstehen:

- Herstellung eines Vermögensgegenstandes

- die Erweiterung eines Vermögensgegenstandes

- die wesentliche Verbesserung eines Vermögensgegenstandes.

Zu den Herstellungskosten gehören die Materialkosten, die Fertigungskosten und die Sonderkosten der Fertigung. Materialgemeinkosten und Fertigungsgemeinkosten können nach Maßgabe des § 255 Abs. 2 Satz 3 eingerechnet werden.

Auch die Kosten für die Inbetriebnahme können zu den Anschaffungs-/Herstellungskosten gehören, wenn ohne diese eine Nutzung nicht möglich wäre (z.B. Zulassungskosten eines PKW).

AFA-METHODE

Wurde das Anlagegut einer Anlagegruppe zugeordnet, wird die dort hinterlegte AfA-Methode vorgeschlagen. Den Vorschlag sollten sie nach dem Grundsatz der Bewertungsstetigkeit übernehmen.

Mit der [F5]-Taste können Sie eine Auswahlliste aufrufen.

Beachten Sie, dass manche Abschreibungsarten nur für ältere Wirtschaftsgüter genutzt werden können. Erfragen Sie ggf. bei Ihrem Steuerberater, welche Abschreibungsart Sie wählen sollen.

Folgende Arten stehen zur Verfügung:

01 = Lineare AfA

Die Lineare ist eine planmäßige AfA im Sinne des Handelsrechts. Bei dieser Methode werden die Anschaffungs- oder Herstellungskosten gleichmäßig auf die Jahre der Nutzung verteilt. Die Bemessung des Abschreibungszeitraums erfolgt nach der betriebsgewöhnlichen Nutzungsdauer nach § 7 Abs. 1 Satz 1 und 2 EStG.

Bei Anlagegegenständen, die zum Zeitpunkt der Anschaffung oder Einlage nicht neu waren, ist die entsprechende Restnutzungsdauer zugrunde zu legen.

02 = Degr.-Lin. AfA

Bei dieser Methode handelt es sich um die geometrisch degressive AfA mit Übergang zur linearen AfA. Die einzelnen Abschreibungsbeträge werden vom jeweiligen Jahresrestbuchwert errechnet. Es ergeben sich also jährlich fallende Abschreibungsbeträge. Der Übergangszeitpunkt zur linearen AfA wird dann gewählt, wenn in dem Jahr der Abschreibung die lineare AfA höher ist als die fortgesetzte degressive AfA.

03 = Degressive AfA

Bei dieser Methode wird rein die geometrisch degressive Abschreibung angewandt. Es ergeben sich ebenfalls jährlich fallende Abschreibungsbeträge. Ein sich ergebender Restwert ist gegebenenfalls im letzten Nutzungsjahr voll abzuschreiben.

Für die Höhe der degressiven AfA werden steuerrechtliche bestimmte Grenzwerte angegeben. Aus dem Bewertungsvorbehalt ergeben sich folgende Höchstsätze, die von der Anlagenbuchhaltung beachtet werden:

1. Dreifaches der linearen AfA und

2. 30 %

Keiner der beiden Höchstwerte darf überschritten werden.

04 = Staffel-AfA

Die Staffel-AfA ist eine Sonderform der degressiven Abschreibung. Diese Abschreibungsmethode kann bei Gebäuden oder Gebäudeteilen angewendet werden. Degressiv bezieht sich hier auf die jährlich vorgegebenen AfA-Prozentsätze.

Bei dieser Methode wird also mit fest fallenden Sätzen abgeschrieben.

05 = AfA für GWG

Diese Abschreibungsmethode gilt für aktivierte geringwertige Wirtschaftsgüter. Diese werden im Jahr der Anschaffung voll abgeschrieben.

06 = Manuelle AfA

Diese Abschreibungsmethode wählen Sie, wenn Anlagegüter dieser Gruppe manuell abgeschrieben werden sollen (z.B. AfA nach Leistungseinheiten).

07 = Lineare Gebäude AfA

Für Gebäude und Gebäudeteile, die selbständige unbewegliche Wirtschaftsgüter sind, gelten lineare Abschreibungen nach § 7 Abs. 4, 5a EStG.

STAFFEL-AFA

Haben Sie bei der AfA-Methode die Option 04 = Staffel-AfA gewählt, so können Sie in diesem Feld die Schlüsselnummer der Staffel-AfA angeben, die für Anlagegüter dieser Anlagegruppe gelten soll. Bei allen anderen AfA-Methoden bleibt dieses Feld auf Anzeige.

Wurde das Wirtschaftsgut einer Anlagegruppe zugeordnet und dort eine Staffel-AfA hinterlegt, wird dieser vorgeschlagen.

Mit der [F5]-Taste öffnet sich die Auswahltabelle der angelegten Staffel-AfA Stammdatensätze.

AFA-BEGINN

Der AfA-Beginn ist von besonderer Bedeutung. Ab diesem Zeitpunkt wird die Abschreibung berechnet und abgesetzt. Das Programm errechnet den Beginn-Zeitpunkt nach dem eingetragenen Anschaffungsdatum und wendet gegebenenfalls die Vereinfachungsregelung an.

Hinweis: Beginn der Abschreibung |

Der Zeitpunkt, wann mit der Abschreibung begonnen werden darf, ist gesetzlich genau geregelt. Die Anlagenbuchhaltung schlägt hier lediglich einen Wert vor, der sich in der Regel am Anschaffungsdatum orientiert (z.B. nach der Vereinfachungsregelung oder zeitanteilig). Dieser Vorschlag muss unter bestimmten Voraussetzungen geändert werden. |

NUTZDAUER

Dieses Feld nimmt die betriebsgewöhnliche Nutzungsdauer auf. Die Eingabeform ist Jahr,Monate [J,M].

Ist das Anlagegut einer Anlagegruppe zugeordnet, wird die dort hinterlegte Nutzungsdauer vorgeschlagen.

Wurde die AfA-Methode „Staffel-AfA" gewählt, können Sie in diesem Feld keine Eintragungen vornehmen. Die Nutzungsdauer wird in diesem Fall gemäß der hinterlegten Staffel errechnet.

Bei Gebäuden oder Gebäudeteilen gelten hinsichtlich der Nutzungsdauer bei der linearen Gebäudeabschreibung Sonderregelungen nach § 7 Abs. 4, 5a EStG.

AFA-%-SATZ

Der jährliche Abschreibungssatz wird vom System vorgeschlagen, wenn Sie die AfA-Methoden 01 (Linear), 02 (degressiv-Linear), 03 (degressiv), 05 (AfA für GWG) oder 07 (Linear Gebäude) gewählt haben. Diesen Prozentvorschlag können Sie - ausgenommen bei der Linearen AfA - durch einen anderen Prozentsatz ersetzen.

Dieses Feld wird bei der AfA-Methode „Staffel-AfA" nicht angezeigt.

SONDER-AFA

Steuerrechtlich besteht ein Wahlrecht, für Wirtschaftsgüter vom Gesetzgeber eingeräumte Sonderabschreibungen vorzunehmen. In diesem Feld wird die Schlüsselnummer der Sonder-AfA eingetragen. Sie wird bei einer zugeordneten Anlagegruppe automatisch vorgeschlagen. Die [F5]-Taste öffnet die Auswahltabelle der angelegten Sonder-AfA Stammdatensätze.

Nachdem im letzten Feld die Eingabe mit [RETURN] bestätigt wurde, führt das Programm sämtliche Buchungen für dieses Wirtschaftsgut über die gesamte Nutzungsdauer durch. Alle Buchungen werden periodenweise (monatlich) vorgenommen. Dabei werden die zuvor über das Pop-Up-Menü gewählten Bereiche angesprochen. Das Ergebnis der Buchungen können Sie in den Karteikarten „Steuer" für den steuerrechtlichen Bereich, „Handel" für den handelsrechtlichen Bereich und „Kalkulation" für den kalkulatorischen Bereich ersehen.

Bei Anwendung der Vereinfachungsregel wird wie folgt gebucht:

- volle Jahres-AfA, wenn das bewegliche Anlagegut in der ersten Jahreshälfte angeschafft, hergestellt oder eingelegt wurde. Der AfA-Beginn ist immer der erste Monat des Wirtschaftsjahres (Beispiel: 01.2006 bei regulärem Geschäftsjahr)

- halbe Jahres-AfA, wenn das bewegliche Anlagegut in der zweiten Jahreshälfte angeschafft, hergestellt oder eingelegt wurde. Der AfA-Beginn ist immer der erste Monat der zweiten Hälfte des Wirtschaftsjahres (Beispiel: 07.2006 bei regulärem Geschäftsjahr).

Die Buchung der Abschreibung erfolgt aber immer im Monat der Anschaffung, gemäß dem eingetragenen Anschaffungs- bzw. Herstellungsdatum. Weicht bei der Anwendung der Vereinfachungsregel der Monat der Anschaffung, Fertigstellung oder Einlage des Anlagegutes vom AfA-Beginn ab, so wird die bis zum Anschaffungszeitpunkt ermittelte Abschreibung im Monat der Anschaffung bzw. Herstellung kumuliert. Soll „pro rata temporis" - also zeitanteilig gebucht werden, so ist der AfA-Beginn mit dem Monat der Anschaffung, Herstellung oder Einlage des Wirtschaftsgutes identisch.

Hinweis: Buchungen generieren |

Das Programm generiert die Buchungen nur bis zum Ende des Vorausbuchungszeitraums, der in den Basisdaten hinterlegt werden kann. |